半岛·体育一边,联合利华、资生堂、宝洁等国际集团纷纷开始卖掉“旧”洗护品牌,加码投资、收购新一代品牌;CELINE等奢侈品品牌也开始布局洗护线。另一边,本土头部美妆企业开始以新品牌、新系列入局洗护市场。

2024年,中国洗护市场将迎来从产品质感、商业思维、品牌塑造到消费人群及人心洞察的新升级。

01、联合利华加速焕新洗护业务

近日,外媒报道,联合利华风险投资公司Unilever Ventures领投了英国女性护理品牌Luna Daily,具体金额暂未披露。

Luna Daily由美妆行业资深人士Katy Cottam于2019年创立,定位平衡微生物群的女性身体、私密护理品牌。创立初期,创始人与皮肤科医生、妇科医生合作,推出了私处洗液、肥皂、喷雾等明星产品,还开发了覆盖女性日常、孕产期、更年期三大场景的专业护理产品线。同时,产品还会区分普通肌肤、敏感肌肤和干燥肌肤。

根据品牌的数据,43%的女性因为日常清洗习惯而导致妇科问题。因此,Luna Daily还创建了一个在线咨询平台,内容包括教育知识和医学专家的全天候实时咨询服务,以改善女性私密护理的问题。不仅创始人是女性,Luna Daily团队70%以上的员工也均为女性。

去年3月,品牌获得了370万英镑(约合人民币3400万元)融资,用于品牌进入新市场及扩张实体零售渠道。随后同年4月,Luna Daily与丝芙兰达成合作,成为首个入驻北美260家丝芙兰门店的英国女性私密护理品牌。据外媒报道,2023年,Luna Daily的销售额同比增幅超1000%。

对于此次新一轮融资,Luna Daily将用于推动零售渠道的指数级增长和生产力的提升。

联合利华风险投资公司方面认为,Luna Daily以适用于所有皮肤的微生物群平衡配方,提升了沐浴和护理产品的体验。“Katy Cottam以自身的经验,创造了一种全面呵护女性身体且适用于各个阶段的产品。”

过去一年,联合利华正在紧锣密鼓地调整洗护市场的业务。

先是注入新鲜血液。

2023年,联合利华风险投资公司先后投资了印度大众个人护理品牌Wishcare、澳大利亚益生元护发品牌Straand;联合利华则收购了科技护发品牌K18。

再是大刀阔斧地“瘦身”。

刚刚过去的6月,联合利华以低于10亿美元的价格,将旗下Elida Beauty业务出售给了私募股权机构Yellow Wood Partners LLC。

Elida Beauty隶属于联合利华个人护理板块,旗下拥有20多个非核心美妆品牌,其中洗护类品牌占多数,包括Caress、Impulse、V05、Lever 2000、Monsavon、Timotei等等。2022年,该业务为联合利华创造了约7.6亿美元(约合人民币55亿元)的收入。

02、“边卖边买”的巨头们

事实上,在洗护领域“边卖边买”的国际集团,不止联合利华一家。从今年开始,多家美妆巨头都在加速重塑洗护业务的品牌矩阵。

近期,资生堂集团与私募股权公司CVC Capital Partners签订股权转让协议,将其所持有的FineToday公司股权全部转让给CVC旗下公司。FineToday运营着原资生堂集团旗下个人护理业务,包括fino芬浓、KUYURA可悠然、SUPER MiLD惠润、TSUBAKI丝蓓绮等10个品牌。

这笔交易完成后,意味着历时三年,资生堂集团完全剥离了大众个人护理业务。

另一边,去年12月,资生堂集团宣布成立资生堂未来长期投资(LIFT)风险基金,重点关注美妆健康领域的创新型早期公司。在同步公布的首笔投资项目中,就包括对提升生活方式的男士美妆品牌Patrick的投资。

Patricks是一个澳大利亚品牌,聚焦高端男士美妆市场,以洗发产品闻名,品牌的防脱发洗发水售价达136英镑(约合人民币1260元)。该品牌最初是一家专注于高质量服务的悉尼理发店,随着知名度的扩大,开始入局美妆市场。目前,除了洗护产品,品牌还拓展了男士护肤、理容等产品线,通过Harrods、Selfridges、Nordstrom、Bloomingdale等高端百货渠道销售。

今年2月,宝洁与汉高签署协议,出售了旗下沙宣品牌及大中华区相关头发护理业务,交易价格并未公布。宝洁方面对外回应称,“会不断优化产品线结构,基于此,决定将沙宣品牌出售给汉高公司。”汉高方面则表示,“沙宣业务在中国市场占据重要地位,在2022-2023财年实现超过2亿欧元的销售额,沙宣的加入将补充汉高消费品牌在中国本土的业务组合,填补高端零售市场的空白。”

另一边,早在去年,宝洁就开始在洗护领域物色新目标。2023年1月,宝洁收购了针对有色人种的质感护发品牌Mielle Organics,收购金额未公开。该品牌于2014年创立,在2020年实现约4000万美元(约合人民币2.9亿元)的销售额,畅销产品包括迷迭香薄荷头皮及头发强化油、石榴蜂蜜保湿顺滑洗发水等。

相比以上案例,收购“卷王”欧莱雅,更是大手笔。

去年4月,欧莱雅集团与巴西美妆巨头Natura&Co集团签署协议,以25.25亿美元(约合173亿元人民币)收购了Aesop伊索品牌。作为一个涵盖洗护、护肤、香氛、家居系列的“全品类”美妆品牌,Aesop的洗护产品线一直是声量较高的,也是不少消费者使用该品牌的首选产品。

03、中国洗护市场“战事”升级

继入局彩妆市场后,LVMH集团旗下奢侈品品牌CELINE又在近日宣布,将在今年秋季推出由品牌创意总监Hedi Slimane设计的液体肥皂、洗手液、护手霜、身体和头发喷雾等洗护类产品。

在国际集团重塑洗护业务、奢侈品品牌入局洗护的同时,中国本土头部企业也开始布局这一变革中的市场。

今年5月以来,珀莱雅公司推出洗护品牌惊时Awaken Seeds,福瑞达推出洗护品牌即沐,都将关注重点放在了头皮微生态上。上美股份召开“一叶子洗护大会”,放出豪言计划用五年在上美实现洗护品类100亿营收,一叶子系列洗护新品也随之亮相,专研敏感头皮护理。

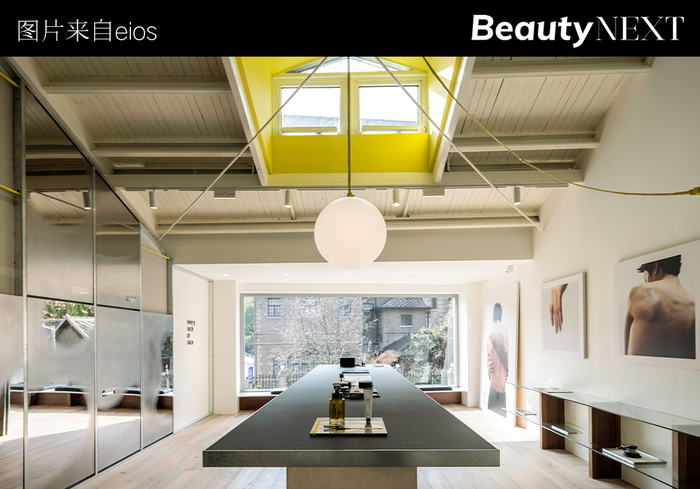

但另一边,随着诸如独特艾琳、无忧哲理、eios、浴见等新一代本土品牌的崛起,消费者对洗护的需求早已进化。

头皮健康、发丝护理等功效只是基础需求,从嗅觉、肤感到情绪疗愈、生活方式表达,消费者期望获得更有美学质感的品牌,完成在沐浴、护发等过程中的悦己体验。

“2024年,洗护市场将迎来如同护肤市场一样的变革,不论是本土品牌还是国际品牌,当大家站在了同一起跑线上,考验的是不仅是产品功效和技术,更重要的是各家对品牌塑造的把握,对消费者洞察的深度。”一位业内人士向BeautyNEXT分析到。

首先,摆脱大快消、大日化思维。

“不论是联合利华、资生堂还是宝洁,它们售出的洗护品牌,都可以说是一个时代的回忆。而那时的洗护产品,大多是大日化的货架思维。今天,当新一代消费者每天要面临无数的品牌选择时,自然不会去注意到过去那类没有独特个性表达或者气质平庸的快消品牌。”上述人士谈到。

“国际巨头们对旧洗护品牌的割裂,本质上是一种对大日化思维的自我颠覆。”

他认为,从今年国际巨头在洗护市场的动作可以看出,以差异化品牌理念和功效,聚焦更细分的人群市场,在此之上表达一种与人群相匹配的生活观念,与消费者产生深度情感链接,是未来的主流方向。

其次,以品牌化方式革新。

“对于本土企业来说,也是如此。如果只是跟风看重洗护市场前景,以业绩为驱动,而品牌理念和其所倡导的价值观、生活方式是空壳,品牌就永远只能追着功效的风向跑,经历如同过去卷护肤产品一样的起起落落。”上述业内人士强调。

他认为,未来,消费者会越来越理智的同时,也将对国货洗护品牌抱有更多的期待。当“流量时代”转向“留量时代”,本土品牌需要做的不仅仅是靠性价比、功效、买赠来收获用户关注、促成消费行为,更需要思考的是如何将消费者长久地留存下来。

“这样才是真正摆脱了本土企业过去做品牌以渠道为先、流量为先的发展路径,真正塑造出打动人心的品牌。就像护肤一样,一个只谈功效的洗护品牌,也早晚都会遇到瓶颈。”